Nel panorama mondiale martoriato dalla pandemia prima e dalla guerra russo- ucraina poi, a farne le spese è l’intera economia mondiale.

A fine 2020 oltre due terzi delle imprese registrava cali di fatturato rispetto al 2019, la crisi ha colpito soprattutto le imprese di minore dimensione dove già a fine 2020 si ritenevano a rischio oltre il 33 per cento di quelle con meno di dieci addetti, il 26,6 per cento delle piccole (10-49 addetti), il 10 per cento delle medie (50-249 addetti) e il 15 per cento delle grandi (250+ addetti). Nel 2022, anche a causa della guerra russo – ucraina, la situazione non è in netto miglioramento.

Se è vero che con una what-if analysis s’intende quello strumento in grado di elaborare scenari differenti per offrire i diversi esiti possibili ed era impossibile prevedere una pandemia, è altrettanto vero che scenari così catastrofici non possono essere un’attenuante per non implementare e/o migliorare strumenti di pianificazione strategica.

In Italia le piccole e medie imprese generano un valore aggiunto complessivo pari a 204 miliardi di euro e tra le criticità delle PMI, la più rilevante resta quella dell’organizzazione spesso familiare e quindi scarsamente managerializzata con un’eccessiva chiusura ai capitali esterni che in molti casi comporta una struttura finanziaria squilibrata e la società si ritrova con una limitata capacità di accesso al credito e limitata apertura internazionale. I correttivi sono da ricercare negli strumenti idonei a potenziare la struttura finanziaria e la patrimonializzazione delle imprese e rilanciarne gli investimenti.

Uno strumento previsionale che dovrebbero adottare tutte le PMI è il budget finanziario. I prospetti utilizzati sono principalmente tre:

- Budget fonte – impieghi;

- Budget di cassa;

- Budget di tesoreria.

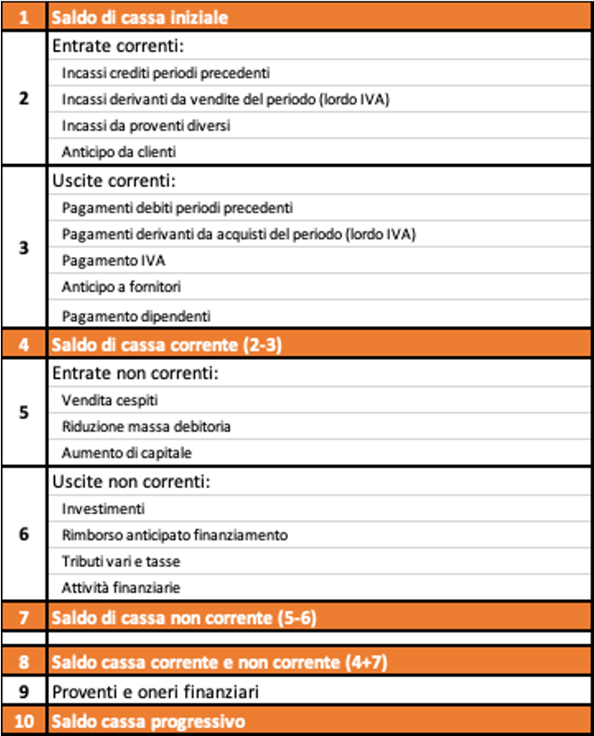

Tutti i prospetti appena menzionati danno come risultato finale la liquidità aziendale (come da tabella allegata), la differenza è rappresentata non solo dall’arco temporale che i prospetti prendono in considerazione ma anche dal grado di precisione diverso nella stima e nella loro preparazione.

Il Budget fonte – impieghi è basato su un arco temporale di 12 mesi ed è una proiezione sull’anno successivo con l’obiettivo di avere una stima della liquidità disponibile per l’intero esercizio. I due aspetti che occorrono per elaborare il prospetto sono le fonti che indicano come l’azienda si finanzierà, quindi i flussi in entrata che ci saranno l’anno successivo e gli impieghi che dimostrano come l’azienda utilizza le risorse finanziarie, nello specifico i flussi in uscita che sono previsti nell’anno successivo.

Il budget di cassa serve per poter effettuare previsioni mensili con saldi cassa ogni mese, quindi rispetto al prospetto precedente si differenzia per l’accuratezza della stima ed offre un dettaglio maggiore. Il prospetto risulta indispensabile per quelle attività ad alta stagionalità con picchi di produzione e che necessitano quindi di conoscere i flussi finanziari generati nei diversi periodi dell’anno. Nelle società comprese nella definizione micro e piccole imprese, il prospetto può essere elaborato anche con saldi trimestrali (in linea con i versamenti IVA dei contribuenti trimestrali). L’utilità di avere un dato previsionale mensile o trimestrale ci permette di avere il pieno controllo dei saldi di liquidità e quindi, nel caso di eventuali fidi bancari riduce il rischio di sconfinare e compromettere seriamente il proprio rating bancario, nelle attività che lavorano a commessa, aumenta la precisione delle tempistiche di incasso previste soprattutto per periodi temporali ampi ed è indispensabile in presenza di investimenti importanti che incidono sui costi.

Con il budget di tesoreria il livello di dettaglio aumenta, poiché contiene prevalentemente dati certi e precisi, che fanno riferimento a pagamenti e incassi relativi a fatture già emesse. Rispetto agli altri due, il dato in questo caso non è più solo previsionale, ma certo e l’elaborazione di questi dati precisi richiede tempo ed in base al dato di accuratezza che occorre all’impresa e all’uso di questo prospetto, è compito, se demandato, del dottore commercialista trovare il giusto compromesso tra la precisione del dato e l’ottimizzazione del tempo. La liquidità è elemento essenziale per il corretto funzionamento di un’azienda, necessario per far fronte alle obbligazioni quali i dipendenti, i fornitori e il fisco. Lo scopo di questo prospetto è allora preventivare le dinamiche dei flussi di cassa per conoscere in anticipo i propri fabbisogni finanziari e sottoporre all’imprenditore una situazione veritiera della realtà aziendale. Quando l’imprenditore deve prendere decisioni che hanno implicazioni di natura operativa, come l’avvio di una nuova linea produttiva, l’acquisto di un macchinario, l’aumento di organico, si è sottoposti a scelte che comportano precisi processi decisionali e organizzativi, ed è per questo che le PMI meno organizzate da sole non riescono a misurare gli effetti sulla liquidità aziendale ed è solo grazie ad un dottore commercialista, attraverso un budget finanziario, che permette all’imprenditore di capire se i progetti aziendali sono sostenibili, se è necessario attivare la richiesta di finanziamenti adeguati con largo anticipo e se occorre programmare gli investimenti in modo bilanciato.